【重要】“株の当たり屋”として知られる西村剛が、いま買うべき最有望株を無料公開中!

▼

無料レポートを取得する

夢幻です。

今週は日経平均株価もマザーズ指数も続落となりました。

日経平均株価は一年来安値の27000円を割り込み下放れとなり、27日には800円安の大幅下落、日経先物は一時26000円付近までの下げとなりました。

マザーズ指数も日経平均の27000円割れにつられ800ポイントを割り込み、720ポイント付近まで一週間で約10%も下落しました。

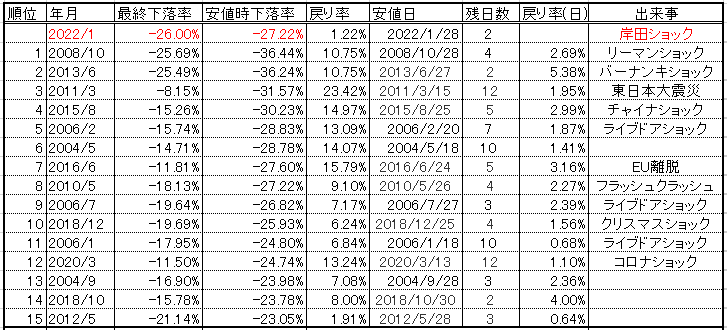

調べてみるとマザーズ指数の2022年1月の下落率は既に-25%もの下落となっており、これは過去のマザーズ指数の歴史を見てもトップ10に入る水準となっております(上の画像参照)

月間ワーストは2008年10月のリーマンショック、2013年6月のバーナンキショックでいずれも-25%となっており、新興市場の下落は壊滅的な水準といえそうです。

要因を特定するのは困難ですが、やはり米国の利上げ、岸田政権の度重なる増税へのコメントなどでマーケットに参加しづらい状況になっていると感じます。

特に、政権交代からこれだけ株価が下がり続けているのに、マーケットへのコメントが全くないのもなかなか厳しいものがありますね。

●厳しい下落相場で退場しないための立ち回り

この所の株価下落で、SNS上などでは大きく損失を出し退場するケースも見かけるようになりました。

特に、コロナショック後に投資を始めた投資家にとってはこの終わりの見えない下落は試練ともいえるでしょう。

そして、そのほとんどはリスクコントロールが出来ていない事が原因です。

ここでは、初期資産が1000万あり、資産が1/10の100万円を割り込む事を退場として定義し、その原因を考えてみます。

今の相場のように、毎週5%程度の下落相場を想定し、

保有銘柄が毎週5%値下がりするケースを考えてみます。

ケース1、現物株投資(レバレッジ1倍)の場合

資産の推移は以下の通りとなります。

0週目/1000万

1週目/950万

2週目/902万

3週目/857万

4週目/814万

5週目/773万

6週目/735万

7週目/698万

8週目/663万

9週目/630万

10週目/598万

・・・

20週目/358万

なんと、5%安が20週続いても破産は遠い道のりです(笑)

少し考えればわかる事ですが、現物株のみで破産する事はまずありません。

あるとしたら、1銘柄に集中投資し、その銘柄が倒産してしまうケースですが、殆ど考えにくいと思います。

すなわち、破産の大半は信用取引のレバレッジ取引の資金管理ミスです。

レバレッジを用いるケースを考えてみます。

ケース2、信用取引(レバレッジ2倍)の場合

なお、ポジションはそのまま維持するものとします。

資産の推移は以下の通りです。

0週目/1000万/建玉時価2000万・・・レバレッジ2.0倍

1週目/900万/建玉時価1900万・・・レバレッジ2.1倍

2週目/805万/建玉時価1805万・・・レバレッジ2.3倍

3週目/714万/建玉時価1714万・・・レバレッジ2.4倍

4週目/629万/建玉時価1629万・・・レバレッジ2.6倍

5週目/547万/建玉時価1547万・・・レバレッジ2.8倍

6週目/470万/建玉時価1470万・・・レバレッジ3.1倍

7週目/396万/建玉時価1396万・・・レバレッジ3.5倍

8週目/326万/建玉時価1326万・・・レバレッジ4.1倍

9週目/260万/建玉時価1260万・・・レバレッジ4.8倍 ←最低委託保証金維持率20%

10週目/197万/建玉時価1197万・・・レバレッジ6.0倍

10週目/137万/建玉時価1137万・・・レバレッジ8.2倍

12週目/80万/建玉時価1080万・・・レバレッジ13.4倍

これでも、破産まではいきませんが、7週目辺りからレバレッジ3.3倍を越え、

維持率30%を下回り、追証の危険が出てきます。

下落相場の経験がない投資家は基本的に追証の危険が迫るまで損切りが遅れがちで、そのような場合はこのような資産推移になるケースが多いです。

9週間でレバレッジ5倍弱となり最低委託保証金維持率20%の水準です。

通常は強制ロスカットになりますが、相場は待ってくれませんので、このような状況で

セリングクライマックス(株価の局地的な大暴落)に巻き込まれると12週目のような資産100万を切って破産も十分考えられます。

こうなると、更に下落すると資産の大半を失ってしまいますね。

このような相場の対処方としては

『総資産に対する”リスク量”を一定に保つ』

という事です。

”リスク量”=ポジション量(建玉量)×ボラティリティ で計算できますが、

ここではボラティリティを考慮せず、”リスク量”=ポジション量 と考え、

ポジション調整のみで対処する立ち回りを紹介します。

わかりやすく上の例ですと、”常にポジション調整をし、レバレッジを2倍にキープする”という事を行います。

ケース3、信用取引(レバレッジ2倍)の場合

なお、ポジション調整を行いレバレッジ2倍を維持します。

ポジション調整は保有株が値下がり、引けでレバレッジ2倍を越えた時点で

当日引けや翌日寄り付きでポジションを一部損切りし、

レバレッジが常に2倍を越えないようにします。

0週目/1000万/建玉時価2000万・・・レバレッジ2.0倍

1週目/900万/建玉時価1800万・・・レバレッジ2.0倍

2週目/810万/建玉時価1620万・・・レバレッジ2.0倍

3週目/729万/建玉時価1458万・・・レバレッジ2.0倍

4週目/656万/建玉時価1312万・・・レバレッジ2.0倍

5週目/590万/建玉時価1180万・・・レバレッジ2.0倍

6週目/531万/建玉時価1062万・・・レバレッジ2.0倍

7週目/478万/建玉時価956万・・・レバレッジ2.0倍

8週目/430万/建玉時価860万・・・レバレッジ2.0倍

9週目/387万/建玉時価774万・・・レバレッジ2.0倍

10週目/348万/建玉時価697万・・・レバレッジ2.0倍

20週目/121万/建玉時価242万・・・レバレッジ2.0倍

このように、きちんとリスクを調整すれば、5%安が20週続いても破産する事はありません(笑)

このリスク管理の重要な点は、このリスク量を一定に保つというポジション管理を行えば、破産はまずあり得ないという事を理解しておくことです。

これを理解していないと、”破産するのではないか”という漠然とした恐怖で冷静なトレードが出来なくなり、追証の恐怖に怯えたりする事になります。

最悪なケースとして、損失を取り戻そうと一発逆転のナンピンをし、破産に追い込まれます。

信用取引を行う方は、きちんと上記のようなシミュレーションを必ず行ってみてください

では次回もお楽しみに!

ー夢幻

【無料】システムトレードの検証ができる株式投資ソフトのフリー版を無料プレゼントします。こちらをクリックください!

夢幻

最新記事 by 夢幻 (全て見る)

- 国家が動き始めた相場で、投資家はどう立つべきか - 2026年2月20日

- 30年レンジを上抜けるか。日本相場「歴史的ブレイクアウト」の可能性 - 2026年2月12日

- システムトレーダーの生存戦略。力技から「思考効率型」への転換 - 2026年2月5日