【重要】“株の当たり屋”として知られる西村剛が、いま買うべき最有望株を無料公開中!

▼

無料レポートを取得する

どうも、中原良太です。

今日も、最近のニュースを踏まえた投資や投機のチャンスや、株に関するよくある疑問などにお答えしていきます。

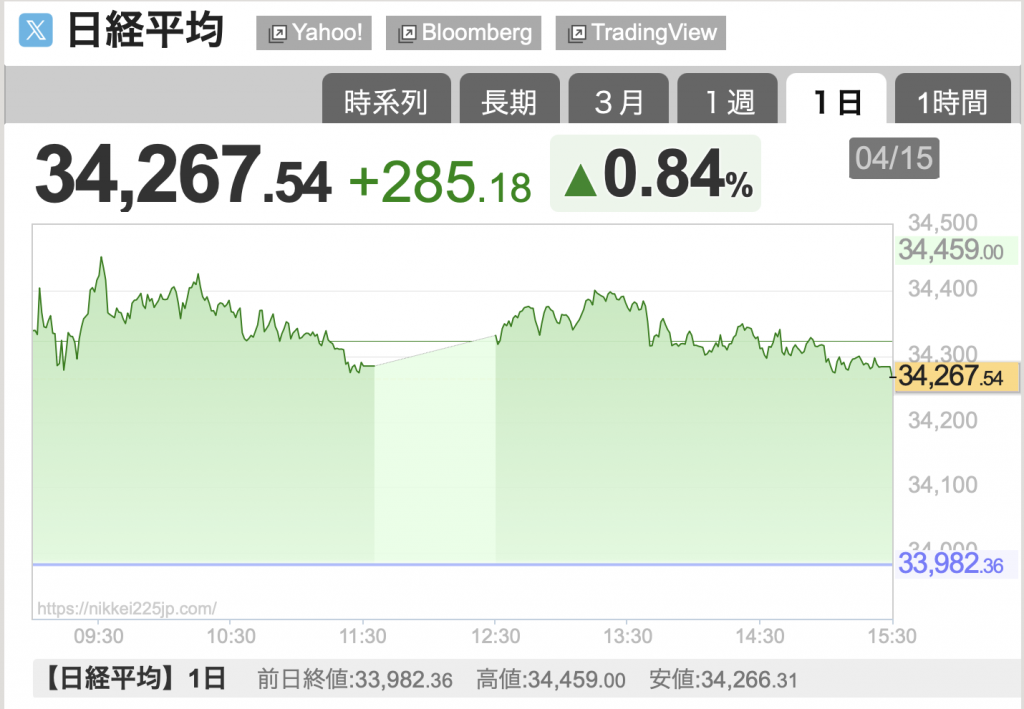

日経平均、二番底リスク⚠️

4/15、日経平均が続伸しました:

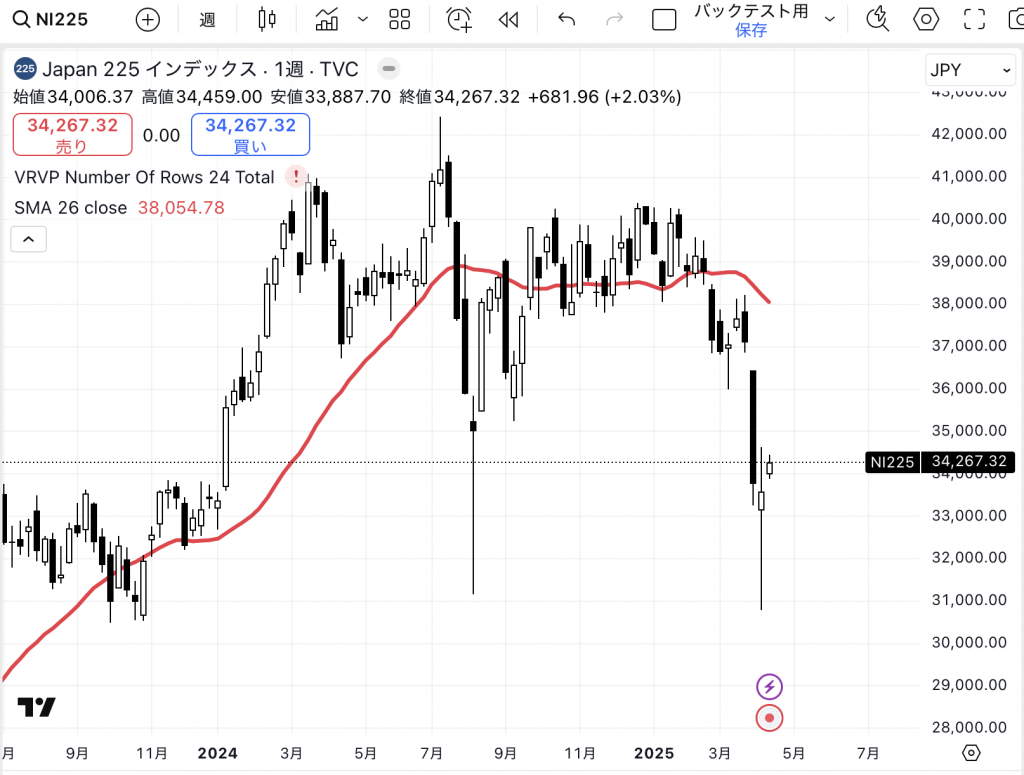

トランプ大統領が相互関税を発表したのが4/3で、その前まで日経平均は38000円でした。そこから31000円まで下がって、34000円まで戻ってきました。大体「半値戻し」ですね。

相場が暴落したときは「半値戻し」や「3分の1戻し」が目安になります。完全に戻ることはあまりなく、半分戻れば反発も終わり、となりそうなので、そろそろ二番底を警戒したいところです。

足元では、相変わらず売り信号が点灯しています⚠️

1つ目が円高です。

ドル円は25日線と比べて円高傾向です。

円高は売りシグナルとなることが多く、アメリカの景気が悪いと円高になるし、円高になると輸出企業の業績が停滞するしで、株価が下がるおそれがあります。

SOX安と円高がダブルで来ると強めの売り信号になるため、しばらく警戒しておいた方が良いかもしれません。

2つ目がSOX安です。

SOXは、52週線を下回っています。

半導体は「産業のコメ」と呼ばれていて、電気機器に欠かせない材料です。

この材料が売れない、ということは、半導体を使っている会社も遅れて業績が悪くなると考えられます。

円高とSOX安がダブルで来ると強めの売り信号です。リーマン危機でも点灯した売り信号なので、しばらく二番底を警戒しておいた方が良いかもしれません。

海運株やばい?

トランプ関税の影響で、海運株は大打撃かもしれません。

というのも、すでに中国🇨🇳から米国🇺🇸向けのコンテナ数が激減しているそうなのです。

米中間で貿易が停滞する、となると、海運株にとっては結構なインパクトがあるんじゃないかと心配しています。

それこそ、自動車船なんかは関税の影響をモロに受ける気がします。だから、海運株に投資しようと思っている人は、ちゃんと調べておいた方が良いと思います。

同じく心配なのがコンテナリースです。コンテナといえば節税目的でオペレーティングリースにも使われていて、投資商品にもなっています。

コンテナが動かないとなるとコンテナも要らん!となりかねません。リース需要も落ち込むじゃないか、ということで、コロナ危機のような打撃があるんじゃないかと心配しています。

トランプ関税の真の狙い

トランプ関税の狙いはいくつかあって、「アメリカの貿易赤字を減らすこと」「製造業をアメリカに回帰させること」と言われています。

これと合わせて、一部の投資家の間では「真の狙いは、同盟国みんなで対中関税を行うことではないか?」と囁かれています。

メキシコは米国と対中間勢で足並みを揃えるんじゃないかとか、カナダも同調すべきだとか、そんな話も出ているそうです。

トランプ大統領は「関税のがれの迂回貿易」を許さない姿勢です。日本に対してもカナダ経由やメキシコ経由の自動車輸出を許しませんでした。

そう考えると、中国が日本経由でアメリカに輸出するとか、第3国を経由して輸出するルートは潰しにかかるんじゃないでしょうか。

となると、日本への相互関税を引き下げる条件として「対中関税を引き上げること」みたいな圧力がかかるかもしれません。日本でも中国製品が値上がりするかもしれないですね。

想定レンジ

ここ10年ほど、日経平均の予想PERは13〜17倍のレンジで推移しています。

また、EPSは時間と共に少しずつ上がっていて、過去10年間ではCAGR 8.5%です。

(1)PERのレンジと(2)EPSの成長ペースが今後も維持されるとすると、今後の株価は次のグラフのように推移すると期待できます。

2025年4月時点の筆者の想定レンジは32500〜42500円です。

4/15時点、日経平均株価の終値は34267円です。まだ下を掘りにいきそうなので何ともですが、適温相場に戻れるなら良い買い時だと思われます。

アメリカが緊縮的になっているので、ちょっとやそっとじゃ戻らない気がします。コロナや8月のショック安のときみたいにはケロッとは戻らないでしょうから、辛抱強く耐える局面かと思います。

金融危機リスク

足元ではアメリカの債券市場が不安定です。

アメリカ国債といえば「世界で最も安全な債券」の1つです。これが売られている時は、裏で何かヤバイこと(取り付け騒ぎや信用不安など)が起きている可能性があるので要注意です⚠️

中国が米国債を売ったんじゃないか?とか、農林中金が売ったんじゃないか?みたいな噂も流れましたが、どちらも違うっぽいですね。

じゃあ誰が売ったんだよ?というのが気がかりですが、それは今のところ分かりません。悪いニュースがないと良いですが…。

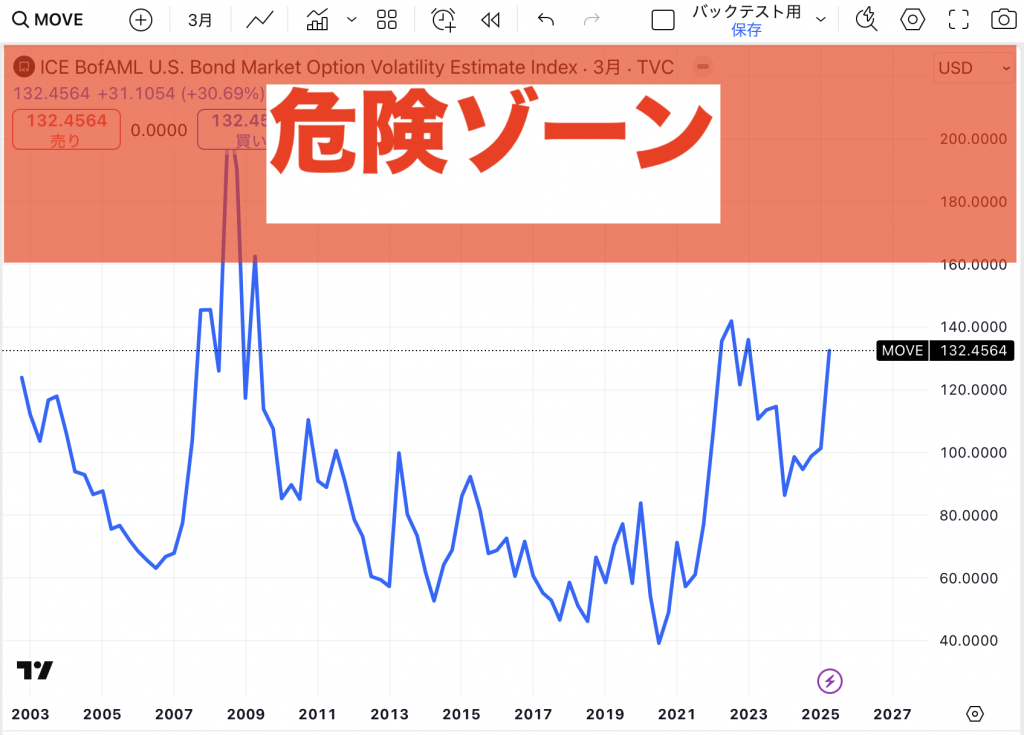

債券版の恐怖指数と呼ばれるMOVE指数というのがあります。この指数が急上昇するとショック安につながるリスクが高まるので要注意です。

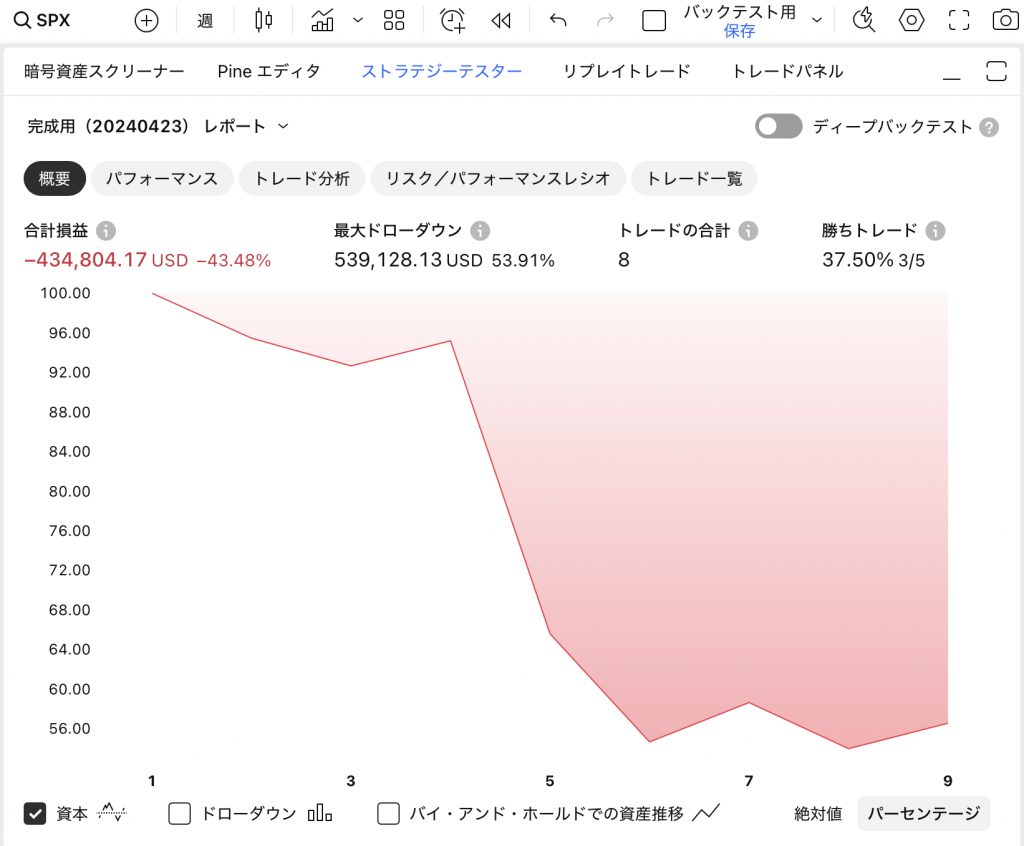

経験上は、MOVE指数が160を超えるとS&P500は下がることが多いです。バックテスト結果はこんな感じです:

MOVE指数はリーマン危機の直前にも160を超えましたが、この時は株価が半分になりました。

4/15昼時点、MOVE指数は132です。だから「今すぐ売らないとヤバい!」という状況ではないと思います。

とはいえ、債券市場のショックは株式市場のショック以上に深刻になりやすいです。油断ならない状況ですので、引き続き、当ブログでも経過観察していきます👀

逆行高テーマ

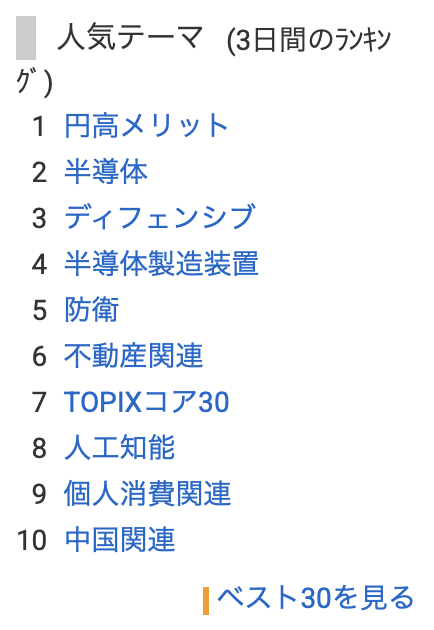

14日17時時点、株探の人気テーマランキングは以下の通りでした:

円高メリットやディフェンシブ、防衛など、守りに固そうなテーマが人気だと思います。

「これから好景気が来るぞ!」なんて期待している人はあまりおらず、むしろ景気が悪くなりそうです。だから、景気が悪くても持ち堪えられそうな、安心できる株を買いたいんだと思います。

足元では、円高・原油安・円金利低下が大きな動きかと思います。

アメリカと中国の貿易戦争が激化すれば、アメリカに売れなくなった商品が日本に流れてくるでしょう。日本にとっては「デフレ圧力」であり、金利を押し下げる材料にもなります。

金利が下がるとなると銀行株は買いにくい。これまで人気だった反動で割安感もないので、今から買うのはちょっとなあと思います。

一方で、金利低下は「借りる側」にとってはありがたい。さらに円高・原油安が追い風となれば、レバレッジを効かせて稼いでいる円高メリット・原油安メリットの株は美味しいと思います。

ざっと思いつくところとしては、食品スーパーと、トラック運送です。

食品スーパーは物流コストや光熱費が結構嵩みます。2022年にロシアがウクライナを侵攻した時は、電気代が高騰して苦戦したスーパーもたくさんありました。

逆にエネルギーが安くなって光熱費が浮くとなると、業績が良くなると期待できます。食品スーパーは不況耐性がありますから、不況でむしろ伸びるんじゃないかと期待しています。

同じく注目しているのがトラック運送です。トラック運送ではガソリンコストが高くつきます。原油が安くなればガソリン代も浮くので、好業績が出ると期待しています。

いま注目している株

食品スーパーとしては、JMホールディングス(3539)に注目しています。

JMは「ジャパンミート」の略で、肉に強い食品スーパーのお店ですね。

予想PERは10倍となかなか安く、ディフェンシブな割には株価も安いと思います。

運送会社(特に3PL)としては、ハマキョウレックス(9037)に注目しています。

ハマキョウレックスは3PLの大手です。

予想PERは11倍前後、予想配当利回りもそこそこです。さらには円高・原油安が「恩恵」になるため、長期投資でも短期トレードでも面白いんじゃないかなーなんて注目しています👀

トランプ関税の影響で相場が揺れていますね。

相場が荒れている時は立ち振る舞い方しだいでピンチもチャンスに変わります。

今後も新しいニュースがたくさん出てくると思います。また気づいたことがあったら共有しますねー。

追伸

3/6に新著を出版しました!

チャート分析などのライトな内容も含みつつ、中長期投資で使えるファンダ分析の着眼点なども取り入れていますので、初心者の方でも、中上級者の方でも喜んでもらえるんじゃないかと👀

ぜひ、お買い求めください!

↓

追々伸

すでにお持ちのあなたは、ぜひアマゾンにレビューを投稿して、感想をお聞かせください。ご満足いただけていると良いなあ^^@

【無料】システムトレードの検証ができる株式投資ソフトのフリー版を無料プレゼントします。こちらをクリックください!

中原良太

最新記事 by 中原良太 (全て見る)

- どうすれば株で食っていけるか? - 2026年1月13日

- 【注意】2026年に崩れる株vs化ける株 - 2026年1月7日

- 2026年の最有力株は? - 2025年12月31日