【重要】“株の当たり屋”として知られる西村剛が、いま買うべき最有望株を無料公開中!

▼

無料レポートを取得する

どうも、中原良太です。

今日も、最近のニュースを踏まえた投資や投機のチャンスや、株に関するよくある疑問などにお答えしていきます。

雇用統計ショックの振り返り

先週末の雇用統計ショック、びっくりしました。

> 「景気が悪くなると歯止めが掛からなくなるんじゃないか?」

と不安になった方がいると思います。現時点では、僕はそこまでの心配するフェーズではないと感じています。「サーム・ルール」が点灯していないからです。

サーム・ルールというのはエコノミストのクラウディア・サームさんが考えたもので「失業率の3カ月の移動平均が、12カ月間の水準を0.5%上回った」ら発動します。ざっくり言えば「失業率が急激に上がるとヤバい」というものです。

失業率がゆっくり上がっているなら「ゆるやかにインフレを抑えられている」というので良いんでしょうが、あまりに急激だと、仮に金融緩和に乗り出しても対応が遅れてしまってひどく景気が落ち込むリスクが出てきます。

金融緩和の効果が出てくるまでには半年くらいかかります。金融緩和が効いてくるころには失業率がどんどん上がっていって、企業がバッタバッタと倒れていく…落ち込みになりかねません。

サームルールに照らして考えると「景気とともに失業率がゆっくり上がる」のは良いのでしょう。これなら、仮に失業率が上がっても、また金融政策を調整すれば景気がひどく冷え込むまえに金融緩和が効いてきて調子を戻せるからです。

> 「リーマン危機みたいな大暴落が来るのか?」と

不安になった方もいるでしょう。これについても、現時点では、僕はそこまでの心配はしていません。

リーマン級の危機が起きる時には、会社が連鎖倒産していきます。この時には流動性危機が起きるんですが、それに連動して債券市場がめちゃくちゃ荒れます。債券市場のボラティリティを表すMOVE指数というのがあるんですが、今のところここは落ち着いていて、「システミックリスク」を心配するのはまだ先かと思います。

金融危機!みたいな話になると「指数が半分になる」というシナリオも見えてきますが、市場全体がバブルじみて高いわけでもないし、そこは心配していません。

となると、「現実的な最悪」は「数年に1度ある、よくある景気後退期の株安」くらいにとどまると思います。

ここ10年ほど、日経平均株価は3〜4年サイクルで総悲観〜総楽観の間を行ったり来たりしていました。

ピークの時期としては

– 2015年2月

– 2018年2月

– 2021年2月

– 2024年2月

と3年周期くらい。

ボトムの時期としては、

– 2016年8月

– 2019年8月+コロナショック

– 2022年8月

となっているんで、この周期でいくと「おや?」となりますね。

2025年8月時点の筆者の想定レンジは33000〜42000円です。8/5時点、日経終値は40549円です。だから下げの余地は8000円で、20%くらいですかね。

今の所「株価は確かに割高だと思うけれど、ケロッと反発しそうな下げ方だなー」とも感じていてですね。というのも、そんなにリスクオフの円高も進んでないんですよね。ドル円はまだ25日平均よりも円安水準ですし。「円安は買い信号」なので、ここが崩れないことには、そこまで警戒する必要もないかなーと思います。ガチで雇用統計がやばくて、アメリカ経済に不信感が募っていたら、もっと円高になると思うんですよね。

今のところは「ギリギリ持ち堪えそうなグレーゾーン」と捉えていて、売っても良いし、売らなくても良いなーと。

個人的には「売る方がテクニカルだなー」と思っていて、乱高下に振り回されて判断ミスをしそうだと感じます💦

株を売るときには「いつ戻ってくるか?」も明確に決めておいた方が良いと思っていて、そうしないと、トランプショックみたいにリバウンド撮り損ねてそれはそれで大ダメージなんですよね〜。

下げの余地は8000円くらいで広いと思うので、損切りするとか、守りを固めるとかやるんだったら、下がる前のうちに、早い方が良いと思います。

我が家のポートフォリオも「ほぼ現状維持」だけしていて、取引は小規模なものが1つだけでした。

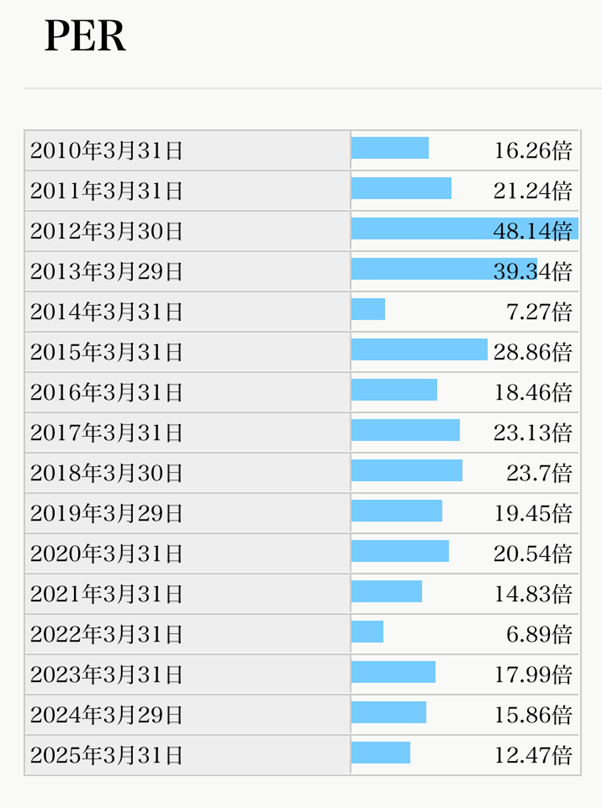

取引の内容としては「機械部品を売る会社の株をPER 15倍で売って、ほかの機械を売る会社の株をPER 9倍で買う」という取引でした。

100万円分くらい取引したんですが、この取引のおかげで配当収入が年1万円増えました。

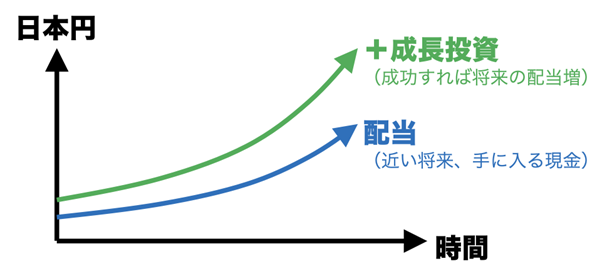

ここで、お馴染みのグラフを見てみましょう:

これは、僕が目指している株式投資のゴールです。このグラフのように金融所得を右肩あがりに増やすことを目指しています。

このグラフのように、金融所得が右肩上がりになる未来が見えてるなら株を売る必要はないと思います。

ダメな株を売って、良い株を買って、もっとポートフォリオを強くしていきたいですね👀

夏枯れ相場も終盤

あと少しで夏枯れ相場も終わりです。

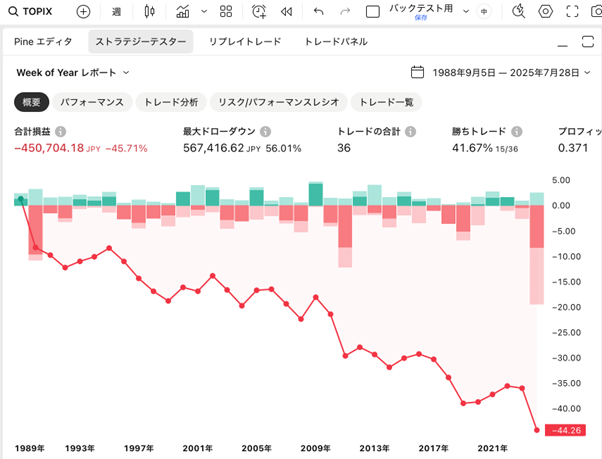

これは、1年間52週間のうち、第31週初〜33週初にTOPIXを買った場合のバックテスト結果です。大体7月末〜8月半ばに当たります。

個人的には「そろそろ夏枯れ相場も終しまいかな」と感じています。決算発表シーズンはあと10日ほどあるので油断は禁物ですが、そこさえ通過すれば平常の相場に戻ると考えます。

いま注目している株

相変わらず、今年の夏はあついですね〜💦

ということで、猛暑に強そうな銘柄として森永製菓(2201)を取り上げます。

森永といえばミルクキャラメル!ですが、他にも、ハイチュウとか、小枝とか、おっとっととかが有名ですね。

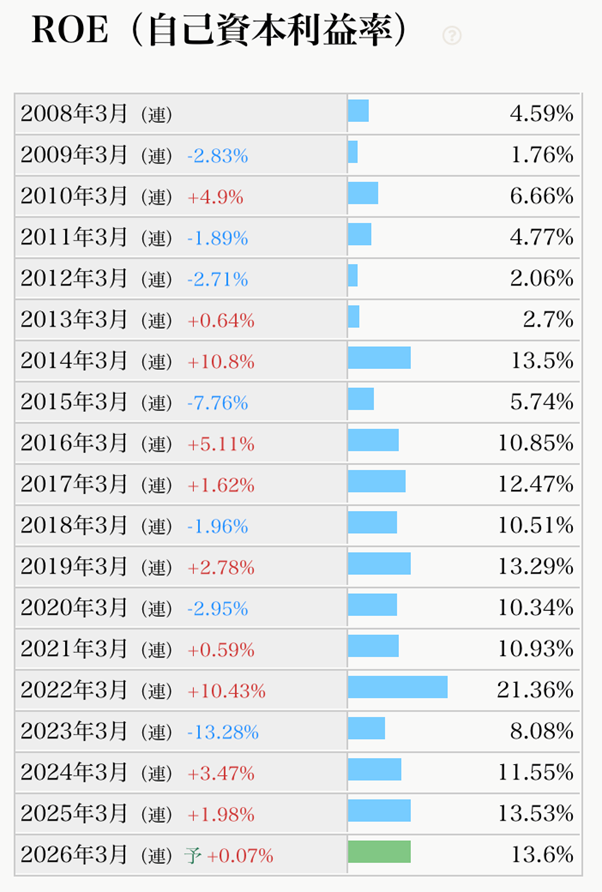

ROEの推移も素晴らしく、同社が「資金効率」を重視しているのは明らかで、株主向けの資料でもROIC経営を明示してますね。

森永はアイスが強いです。夏といえばアイスですよね。うちの家族はみんな同社のチョコモナカジャンボが大好きです。夏も暑いし、また買いたいです。

通常、アイスは繁忙期の2〜3ヶ月前から大量生産して保存しておくのだそうですが、チョコモナカジャンボは「製造から5日以内の工場出荷」を目標にしているんだそうです。

出来立ての方が美味しいから、リードタイムを短縮することで鮮度の高いアイスを提供してくれるってことですね。実際、パリパリサクサクで美味しいです。

特別利益が出ているようですが、それでも例年と比べても割安だと思います。

先日、試しに同社の1株価値を計算したところ、「1株価値=4233円」でした。8/5の株価が2442円なので、それと比べたらお買い得だと思いますw

次の決算は8/7ですが、好決算が出るとしても11月の決算(7〜9月期を含む)以降じゃないかなーと思っています。

9月に優待の権利確定があるんで、それまで株価が底堅くなる気がしています👀

先日のYouTubeライブでも、「チョコモナカジャンボ買ってみたよ〜!」と報告してくれた方がたくさんいました。嬉しい😂

ちなみに、チョコモナカジャンボを買うときには、スーパーマーケットで買うよりもコンビニで買った方が美味しかったです。在庫の回転が早いからだと思います〜。

2025年に入ってから、株式市場が荒れていて心配ですね。

「買い時・売り時が分からない!」「どの銘柄を買えば良いか分からなくて不安」「相場の上げ下げが不安」という方も多いと思います。

そんな方に向けて、引き続き、ピンチをチャンスに変える手助けをしていきますね。

今後も面白い株がたくさん出てくると思います。また見つけたら共有しますねー。

追伸

3/6に新著を出版しました!

チャート分析などのライトな内容も含みつつ、中長期投資で使えるファンダ分析の着眼点なども取り入れていますので、初心者の方でも、中上級者の方でも喜んでもらえるんじゃないかと👀

ぜひ、お買い求めください!

↓

追々伸

すでにお持ちのあなたは、ぜひアマゾンにレビューを投稿して、感想をお聞かせください。ご満足いただけていると良いなあ^^@

【無料】システムトレードの検証ができる株式投資ソフトのフリー版を無料プレゼントします。こちらをクリックください!

中原良太

最新記事 by 中原良太 (全て見る)

- どうすれば株で食っていけるか? - 2026年1月13日

- 【注意】2026年に崩れる株vs化ける株 - 2026年1月7日

- 2026年の最有力株は? - 2025年12月31日